C’est un bon problème. Que faire lorsqu’on est propriétaire d’une entreprise et qu’elle gagne suffisamment d’argent ? Augmenter son salaire, se verser des dividendes, thésauriser en prévision de temps plus difficiles ?

Thésauriser implique de payer des impôts au niveau de la société sur les bénéfices de l’année et de reporter le problème au moment où on voudra transférer cet argent sur le compte privé du propriétaire. Nous ne nous y attarderons donc pas.

Il est important de bien saisir la distinction entre les deux autres formules. Vous verrez qu’il n’y a pas une bonne solution par rapport à une mauvaise, mais que le choix dépend vraiment des priorités de l’actionnaire, de son profil de risque et enfin et surtout de ses choix de vie.

Les dividendes

Vous avez la possibilité de percevoir les fonds sous forme de dividendes. En voici les caractéristiques, les avantages et les freins.

- Les dividendes sont versés par la société sur des bénéfices déjà imposés, ce qui entraîne une double imputation fiscale. Dans le cadre de la deuxième réforme de l’imposition des sociétés, cette double charge a été réduite si vous détenez une participation d’au moins 10% mais cela reste une deuxième imposition.

- Absence de contributions sociales : si le dividende est perçu dans le cadre usuel, vous ne paierez donc pas l’AVS, l’AI, la LAA et l APG. Les revenus AVS à la retraite étant principalement basés sur le nombre d’années de contribution, votre retraite AVS sera peu impactée et cela est donc surtout une économie immédiate.

- Absence de contribution LPP. Cela a un impact pour votre retraite en n’augmentant pas votre fond de pension.

On voit donc que cette solution de versement de dividendes est coûteuse au niveau fiscal. Cependant, vous récupérez une partie de ces coûts en économisant les charges sociales. Vous devrez également gérer vous-même le cash récupéré au lieu de vous reposer sur la LPP.

Percevoir un salaire mensuel

Si vous optez pour la solution de percevoir les fonds en augmentant votre salaire, on se retrouve avec les conséquences suivantes :

- En tant que salarié, vous êtes imposé sur le revenu. Votre charge fiscale augmentera donc sur le plan personnel. Cette augmentation sera un peu supérieure à celle des dividendes car vous n’aurez pas droit à la réduction liée aux dividendes mentionnée précédemment.

- Votre entreprise en revanche paiera moins d’impôts car votre augmentation de salaire constitue une charge qui diminuera ses bénéfices.

- Vous êtes soumis aux assurances sociales tant pour la part employeur qu’employé. À partir de certains niveaux de revenus, les versements à l’AVS ne sont plus constitutifs de rente et ne vont pas améliorer votre retraite.

- Vous contribuerez davantage au 2e pilier et augmenterez votre fonds de pension et donc votre retraite. Dans certains cas, cela peut aussi augmenter le potentiel de rachats fiscalement déductibles d’années de cotisations à la caisse de pension.

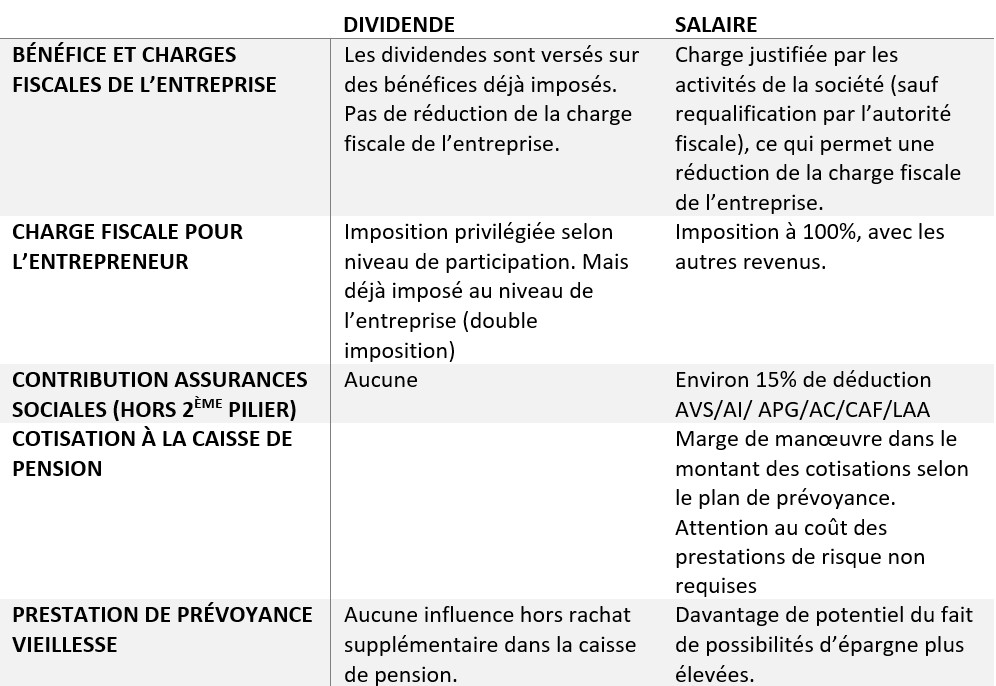

Pour résumer, voici un aperçu des différentes options du salaire et du dividende :

Pour conclure, le choix entre ces deux solutions dépend donc vraiment de vos préférences personnelles. Optez-vous pour la sécurité de votre retraite ou préférez-vous gérer vous-même vos liquidités ?

Enfin, quel prix êtes-vous prêt à payer pour satisfaire votre préférence ? Nous vous conseillons de commencer par une simulation des coûts des deux solutions.